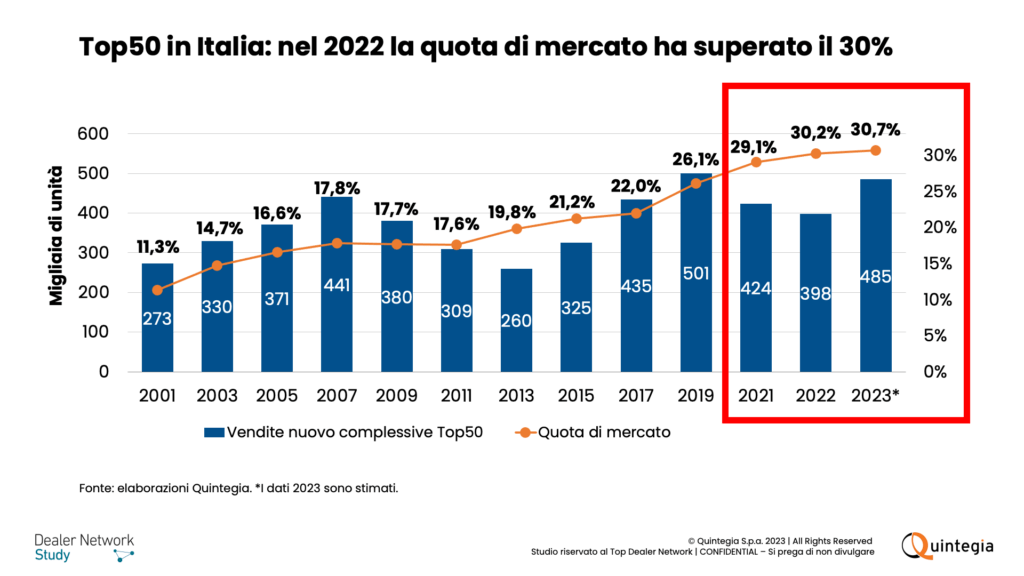

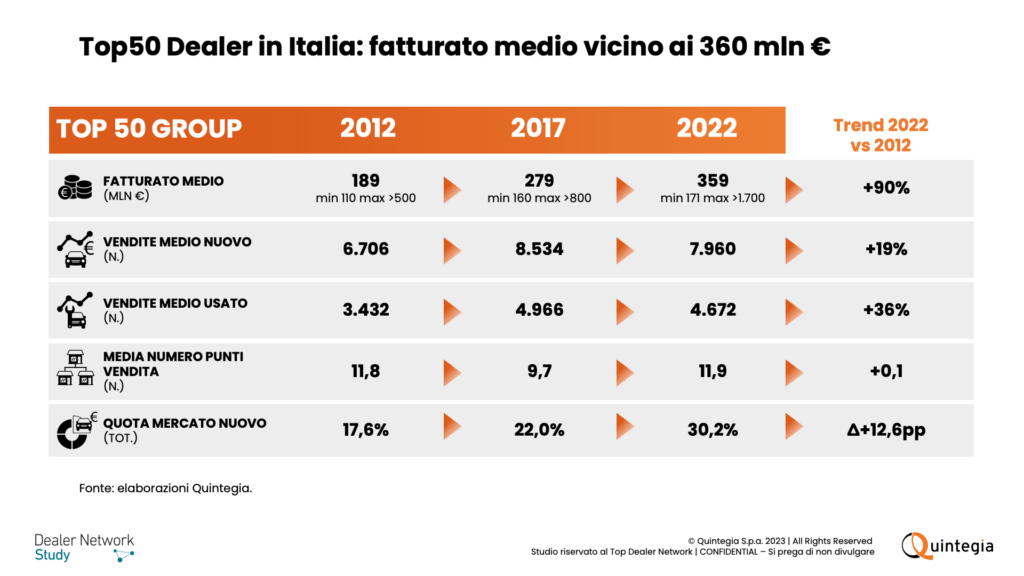

Il panorama automobilistico italiano mostra segni di significative trasformazioni, con i Top50 Dealer* che rappresentano un interessante punto di osservazione. Dalle analisi condotte da Quintegia, nel 2022 queste grandi realtà del settore hanno registrato una crescita della loro quota di mercato, raggiungendo il 30,2%, dato che, grazie alle recenti acquisizioni, porteranno entro il 2025 ad una quota dei Top50 pari ad almeno il 33%.

Nonostante un calo nelle vendite, i Top50 Dealer italiani hanno visto aumentare i propri profitti, con un Return on Sales (Ebit) medio che è salito al 3,00% nel 2022, dal 2,23% dell’anno precedente. Inoltre, gli indicatori di bilancio medi sono in crescita, con il ROS (Ebit) per sede che sfiora il milione di euro e il ROS per dipendente che raggiunge i 30.000€. Questi dati impressionano particolarmente quando analizzati per dipendente dove si registra un incremento di circa il 50% sul valore assoluto.

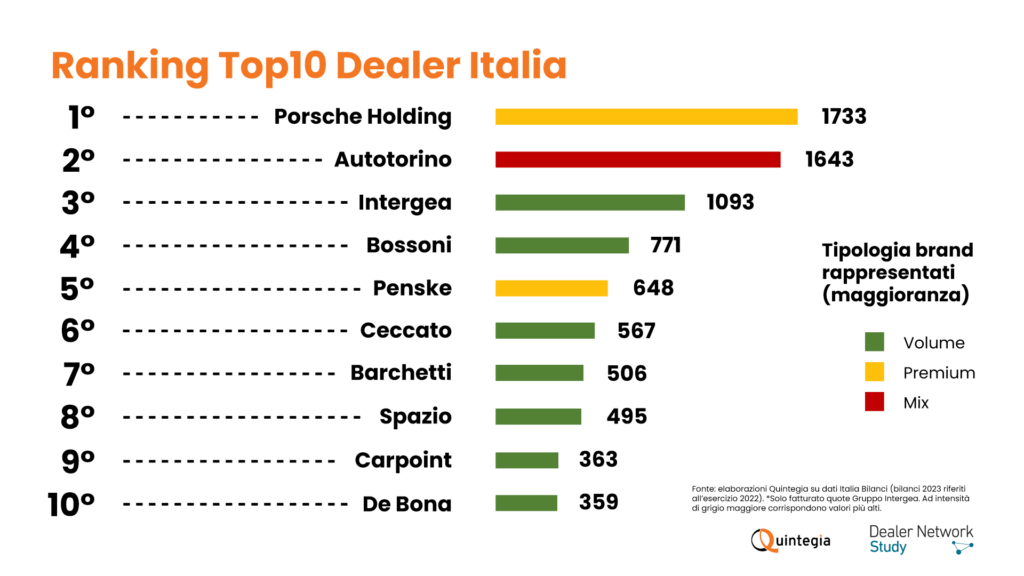

I leader di mercato nel 2022, secondo il fatturato, sono stati Porsche Holding, Autotorino, Intergea, Bossoni e Penske. Questi giganti hanno mantenuto le loro posizioni dominanti, anche se la classifica ha visto alcuni cambiamenti nelle posizioni successive, con l’ingresso di Carpoint al nono posto. Per entrare nella Top50 la soglia di fatturato è stata pari a 170 milioni di euro, segno del crescente consolidamento in atto nel mercato e dell’opportunità di sfruttare alcune economie di scala.

Nel corso del 2022, si è osservata una diminuzione nel rapporto tra veicoli usati e nuovi venduti sia per i concessionari europei che italiani, segnale di un mercato automobilistico attraversato da condizioni atipiche. Questo trend ha spostato l’attenzione dei concessionari verso il mercato dell’auto usata, una dinamica sostenuta dai dati: il rapporto medio si è stabilizzato attorno allo 0,60 in Italia. Inoltre, la quota di vendite retail di auto usate ha raggiunto il 62%, con un valore medio per veicolo usato che sfiora i 15.000 € a vettura.

Il mercato, nel 2023, ha assistito anche a numerose acquisizioni, 15 nel solo ultimo anno, che hanno incluso il passaggio di tre filiali dirette (Mercedes-Benz Roma, Renault Retail Group Milano e Renault Retail Group Roma) a dealer privati. Questo cambio di strategia da parte dei costruttori riflette una nuova dinamica di mercato e la ricerca di modelli di business più flessibili e adattivi.

Guardando al futuro, i Top Dealer italiani stanno adottando strategie di crescita che enfatizzano la transizione verso nuovi concetti di mobilità. Gli investimenti si stanno gradualmente spostando verso nuove aree di business, che includono energia e mobilità, e verso la digitalizzazione, come ad esempio l’utilizzo di tecnologie avanzate quali l’intelligenza artificiale e la gestione dei big data. Guardando all’evoluzione del portafoglio brand di questi imprenditori, la tendenza sembra quella di consolidare il numero di brand tradizionali in portafoglio e di aggiungere nuovi marchi che stanno debuttando in Europa, in particolare modo quelli cinesi.

L’attenzione verso l‘ESG (Environmental, Social, and Governance) sta diventando sempre più centrale nelle strategie dei dealer, con l’adozione di approcci innovativi che mirano a trasformare l’ambiente di lavoro e il modello occupazionale. Questa evoluzione riflette un impegno crescente verso la sostenibilità e la responsabilità sociale, dimostrando come il settore automobilistico italiano stia rispondendo alle sfide del nostro tempo con audacia e visione.

* Classifica dei Top50 Dealer in Italia (gruppi imprenditoriali di concessionarie) stilata per fatturato complessivo 2022 (bilancio 2023)